10년 만에 흔들린 ‘한국 신화’

중국, 고용 창출에 지역 발전 효과

사실상 정부 돈으로 곳곳에 공장

디스플레이 시장점유율 1위 올라

‘빼앗긴 LCD’서 얻은 교훈

중국산 물량 공세에 팔아도 적자

한국기업 LCD 투자 사실상 중단

OLED 등 고부가 제품 집중 최선

“추격 당한 10년간 정부지원 없어

격차 지키려면 인력양성 등 시급”

2002년 11월 유동성 위기를 겪던 현대전자(현 SK하이닉스)의 박막트랜지스터 액정표시장치(TFT LCD) 자회사 하이디스가 중국 징둥팡(京東方ㆍBOE)에 매각됐다는 소식이 전해지자 디스플레이 업계는 의아해했다. 일본 기업과 합작해 TV 브라운관을 만들던 BOE는 당시에 이름도 들어본 적 없는 조그만 회사였기 때문이다.

중국 정부 군수(軍需) 기업으로 시작해 1980년대 베이징시 국유기업으로 전환된 BOE가 하이디스를 인수한 금액은 3억8,000만 달러(약 4,300억원)인데, 사실상 중국 정부 자금이었다.

국내 LCD 원조인 하이디스 기술을 흡수해 중국 공장을 세운 BOE는 2006년 하이디스를 부도 처리하고 대만 기업에 넘겼다. 10여 년이 흐른 현재 BOE는 세계 최대 LCD 패널 제조사로 성장했다. 이제 ‘한국 디스플레이 신화’를 허물기 위해 유기발광다이오드(OLED) 시장까지 넘보고 있다.

정부 믿고 판 키운 전략 적중

16일 업계에 따르면 BOE가 중국에서 가동 중인 디스플레이 공장은 10개가 넘는다. 본사가 있는 베이징을 비롯해 충칭(重慶), 청두(成都), 허페이(合肥) 등 중국 주요 도시에 잇따라 대규모 공장을 건설했다.

하이디스를 인수하며 LCD 사업에 뛰어든 BOE가 사업성을 갖춘 수율(완성품 비율)을 확보해 양산에 성공한 것은 2010년쯤으로 알려졌다. 그동안 수익을 내지 못했는데도 계속 시설투자가 가능했던 배경은 정부의 전폭적인 지원이다.

중앙정부를 비롯해 각 성(省)의 지방정부들이 많게는 전체 투자비의 70~80%까지 조달하며 디스플레이 산업을 지원했다. 국유지 사용권과 세제 감면 등의 혜택도 제공했다.

중국 지방정부들은 건설경기 활성화와 고용창출 등을 통한 지역발전 효과를 노리고 대규모 LCD 제조시설 유치에 손을 내민 것이다. LCD는 반도체보다 기술장벽이 낮아 최신 장비를 갖추고, 어느 정도 기술진을 확보하면 시장 진입이 쉽다. 지난 3월 서울 양재동에서 열린 ‘2018년 상반기 한국 디스플레이 콘퍼런스’에서 정윤성 IHS마킷코리아 상무는 “중국 정부는 국토 균형발전의 가장 좋은 방법이 첨단 공장을 세워 돈과 인력을 끌어모으는 것으로 판단한 것 같다”고 설명했다.

중국의 주요 디스플레이 기업인 CSOT, 국영기업 CEC, 티안마(TIANMA) 등도 지방정부의 지원 속에 디스플레이 공장을 세웠고 양산에 성공하며 본궤도에 진입했다.

CSOT는 지난해 글로벌 TV용 디스플레이 시장 5위에 처음 진입하며 가능성을 입증했다. 스마트폰 등 모바일 기기에 주로 사용되는 저온다결정실리콘(LTPS) LCD에 집중해온 티안마는 올해 1분기 14.2%의 점유율로 LG디스플레이(13.2%)를 제치고 업계 1위 저팬디스플레이(21%)를 추격하고 있다.

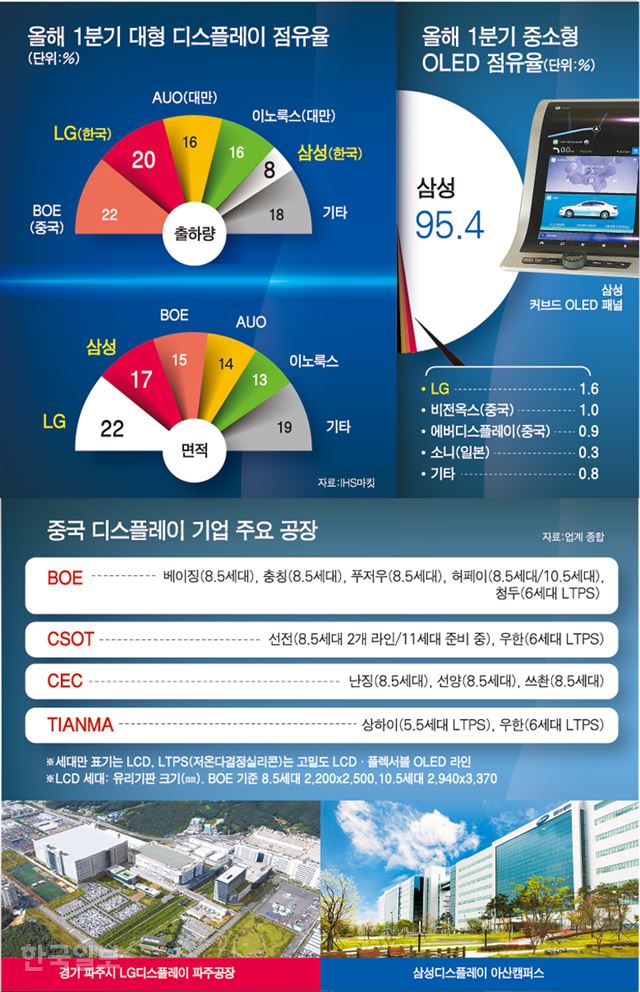

LCD를 제패한 BOE는 다음 목표로 삼성디스플레이가 95%의 점유율로 1위를 지키는 플렉서블 OLED를 정조준했다. 청두에 6세대 라인을 깔아 시범생산에 들어갔다.

시장조사업체 IHS마킷이 집계한 올해 1분기 출하대수 기준 디스플레이 시장 점유율은 BOE(22%)가 1위다. 지난해 연간 점유율 21%로 처음 왕좌를 차지한 BOE는 여세를 몰아 1위 굳히기에 들어갔다.

올해 1분기 출하 면적으로는 대형 디스플레이에서 우위를 지키고 있는 LG디스플레이(22%)와 삼성디스플레이(17%)가 BOE(15%)를 앞섰지만 LG디스플레이는 983억원의 영업손실을 기록했다. 중국산 LCD가 쏟아져 나오며 가격이 하락해 밑지며 팔았다는 의미다. 지난해 1월 140달러 수준이었던 40인치 LCD 패널 평균 판매가는 올해 1월 90달러대로 내려앉았다.

OLED 1위는 무조건 지켜야

1990년대 중반 일본 기업들과 합작해 LCD 산업에 뛰어든 한국 기업들은 2000년대 1위로 올라섰다. 이후 약 10년간 전성기를 누렸지만 LCD 산업에서 중국을 다시 꺾고 1위를 되찾는 것은 불가능에 가깝다는 게 중론이다.

LCD 공장은 투입하는 유리기판의 크기로 세대를 구분하는데, 삼성디스플레이는 2007년 8월 충남 아산공장에서 가동한 8세대 라인이 마지막이었다. 2013년 10월 중국 쑤저우(蘇州) 공장에서 생산을 시작한 라인도 8.5세대다.

LG디스플레이도 2009년 가동을 시작한 파주공장 P10이 8.5세대이고, 중국 광저우(廣州) 공장은 8세대 라인이다. 근 10년간 LCD 분야에는 투자가 거의 없었다는 의미다.

우리 기업들의 LCD 투자가 멈춘 시점과 BOE 등이 대규모 투자에 집중한 시점은 거의 일치한다. 업계 관계자는 “8세대에서 투자를 중단한 것은 중국 LCD의 물량 공세가 시작돼 향후 수익성이 없다고 판단했기 때문”이라며 “사실 그때부터 중국의 LCD 역전은 시간문제였다”고 말했다.

반면 BOE는 약 6조5,000억원을 투입해 완공한 허페이 공장에서 10.5세대 라인을 가동 중이다. CSOT도 선전에 8조원을 투입해 11세대 라인을 깔았다.

업체별로 세대 구분은 다르지만 8세대 라인 유리기판에서 65인치 패널을 세 장 얻는다면, 10.5세대에서는 8장이 나온다. 우리 기업은 생산성과 가격경쟁에서 중국 기업의 상대가 될 수 없다.

전문가들은 LCD의 경우 8K 패널이나 옥사이드 TFT LCD처럼 고부가 제품에 집중하면서 OLED를 지키는 게 ‘최선의 길’이라 보고 있다. LG디스플레이가 내년 완공 예정인 파주 P10에 10.5세대 LCD 라인을 깔지 않고, 바로 대형 OLED 패널로 직행하기로 한 것도 LCD에서는 승산이 없다고 판단했기 때문이다. LG디스플레이는 전 세계에서 유일하게 TV용 대형 OLED 패널을 생산하는 업체라 아직은 경쟁자가 없다.

장진 경희대 정보디스플레이학과 교수는 “중국의 LCD 1위는 하루아침에 이뤄지지 않았고 그간 누적된 게 결과로 나타난 것”이라며 “근 10년간 국내 LCD 산업에는 정부 차원의 이렇다 할 지원이 없었지만 아직 중국과 기술격차가 있는 OLED를 지키기 위해서는 인력 양성 및 장비ㆍ소재 중소기업 육성이 동시에 이뤄져야 한다”고 조언했다.

김창훈 기자 chkim@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0