티니위니 등 매각에도 유동성 위기

작년 이랜드월드 유치 결국 무산

3월 만기 3000억 대출 급한불

사측 “늦어도 상반기 계획 마무리

이달엔 사모펀드서 2000억 유치“

이랜드그룹 재무구조 개선작업의 마지막 퍼즐 조각인 이랜드월드의 외부 투자금 유치 작업이 난항을 겪고 있다. 1조원 규모의 투자금 유치가 이뤄지지 않을 경우 이랜드 재무구조 개선 작업에는 다시 빨간불이 켜질 수 있다.

4일 업계에 따르면 이랜드그룹 지주사인 이랜드월드가 사모펀드(PE) 키스톤프라이빗에쿼티를 대상으로 추진하던 1조원 규모의 전환우선주(CPS) 발행작업이 무산됐다. CPS 발행 조건을 놓고 투자자와 협상 중 이견이 발생해 최종 합의에 이르지 못한 것이다.

이랜드월드를 통한 자본유치는 유동성 위기에 몰린 이랜드그룹이 고심 끝에 내린 결정이었다. 이랜드월드는 박성수 회장과 특수관계인이 지분 56%를 보유하고 있다. 남은 지분 44%는 자사주(이랜드 월드 보유)로 사실상 박 회장이 지배하고 있다. 향후 보통주로 전환될 수 있는 CPS를 발행하고 외부 자금을 유치하면 박 회장의 지분율이 그만큼 떨어진다는 뜻이다.

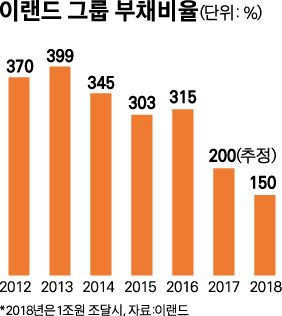

그럼에도 불구하고 이랜드는 지난해 하반기부터 지주사인 이랜드월드를 통해 1조원의 외부자금을 유치하는 방안을 추진해 왔다. 핵심 계열사인 이랜드리테일의 지분 절반 이상을 매각하는 등 강도 높은 구조조정을 진행해왔지만 300%가 넘던 그룹 부채비율을 목표대인 100% 수준으로 끌어내리기에는 역부족이었기 때문이다.

이랜드는 당초 1조원대 자금을 수혈받아 부채비율을 100%대로 낮춰 현재 ‘BBB-’(부정적)인 회사 신용 등급을 끌어올리고 이를 바탕으로 회사채를 발행해 자력으로 사업 재건을 위한 투자금을 마련한다는 계획이었다.

그러나 지난해 연말을 기한으로 삼았던 이랜드월드의 외부 투자금 유치가 결국 무산됐다. 투자금 유치로 재무구조 개선 작업을 마무리 지으려던 이랜드그룹의 계획에도 차질이 불가피하게 됐다. 당장 오는 3월 만기가 돌아오는 3,000억원대 단기대출자금 상환 방법도 마련해야 한다.

이랜드그룹은 당초 계획이 틀어지자 기존 협상하던 투자자 외 다른 투자자들과도 협상을 벌여 늦어도 올해 상반기까지 1조원의 투자금을 유치하겠다는 계획을 밝혔다.

이랜드 관계자는 “지난해에는 모던하우스와 티니위니 매각 등을 통해 1조3,000억원의 자금을 마련해 1차 재무구조 개선 작업을 완료했다”며 “지난해 완성되지 못한 이랜드월드를 통한 1조원 투자금 유치 계획은 늦어도 상반기 안에는 마무리될 수 있을 것”이라고 말했다. 투자금을 유치하기 전 대출금 상환 등 단기 자금 운용에도 큰 문제가 없다는 게 회사 측 설명이다. 이 관계자는 “이달 안에 사모펀드 앵커에쿼티파트너스 등에서 2,000억원을 유치하기로 했다”며 “3월 갚아야 하는 3,000억원의 단기 대출 상환 계획도 마련한 상태”라고 말했다.

IB업계 관계자는 “이랜드 재무구조 개선작업 완료를 위해 이랜드월드를 통한 1조원 투자금 유치가 필요하다”며 “상반기 안에 투자금 유치를 못하면 이랜드를 향한 시장의 우려가 다시 커질 수 있다”고 말했다.

민재용 기자 insight@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0