웅진그룹 해체 전 ‘눈물의 매각’

MBK가 인수 후에도 초고속 성장

투자금 회수 위해 또 매물로

작년 니켈 검출 사태에 매각 중단

올해 재추진… 비싼 몸값이 걸림돌

“심장을 도려내는 듯한 아픔입니다.”

윤석금 웅진그룹 회장은 지난 2012년 2월 직원들에게 이메일을 보내 웅진코웨이 매각 방침을 전했다. 극동건설 인수 후 자금 사정이 악화되자 그룹의 최대 캐시카우(현금줄)인 웅진코웨이 매각 카드를 꺼내든 것이다. 당시 업계는 윤 회장이 건설과 태양광 사업을 지키기 위해 알짜 계열사인 웅진코웨이를 내놓는 승부수를 던졌다고 평가했다.

하지만 웅진코웨이 매각은 순조롭게 진행되지 않았다. 윤 회장은 그동안 GS리테일, KTB사모펀드, MBK파트너스 등 웅진코웨이 인수 협상 기업을 수시로 바꾸며 계약 체결을 미루는 듯안 인상을 시장에 던져줬다. 또 그 해 10월에는 그룹 지주사인 웅진홀딩스와 극동건설의 법정관리를 신청하며 웅진코웨이 매각을 2014년에 다시 추진하겠다는 회생계획안을 법원에 제출했다. 당시 진행되던 웅진코웨이 매각을 없던 일로 돌리겠다는 뜻이었다.

이에 웅진그룹 채권단은 “윤 회장이 향후 웅진코웨이를 발판 삼아 재기 하기 위해 꼼수 법정관리를 신청했다”며 강력 반발 했다. 결국 법원은 채권단 요구를 받아들여 웅진코웨이 매각을 최종 결정했다. 이후 웅진그룹은 웅진식품과 웅진케미칼 등 핵심 계열사를 잇따라 내다팔며 사실상 해체 수순을 밟게 된다.

윤 회장은 2012년 12월 웅진코웨이 전 직원에게 다시 편지를 보내 “마지막으로 여러분을 웅진 식구로 불러본다”며 매각 결정에 대한 안타까운 심정을 고스란히 드러냈다.

정수기 렌털의 역사 웅진코웨이

코웨이는 학습지 방문판매로 성장한 윤 회장이 1989년 세운 정수기 판매 회사다. 마시는 물에 대한 사회적 관심이 커지면서 코웨이도 방문판매 시장에 성공적으로 안착한다. 하지만 1997년 터진 외환위기는 회사를 벼랑 끝으로 몰았다. 경기 악화로 한대에 100만원이 넘는 정수기를 사겠다는 사람이 급격히 줄면서 코웨이 경영 상황도 크게 나빠졌다. 그러나 윤 회장의 묘수 덕에 위기는 기회로 반전했다. 윤 회장은 고가의 정수기를 파는 대신 빌려주는 ‘렌털 제도’를 업계 최초로 도입했다. 한 달에 2만~3만원을 내고 100만원이 넘는 정수기를 쓸 수 있는 렌털 제도는 정수기 방문판매 시장을 획기적으로 넓히며 웅진그룹 성장의 원동력이 됐다.

이후 코웨이는 2000년대 들어 비데, 공기청정기 등으로 품목을 넓히며 국내 렌털 시장을 장악했다. 웅진그룹에서 분리되기 직전인 2011년에는 그룹 매출의 30%에 해당하는 1조 7,099억원의 매출을 올리며 핵심 계열사 역할을 톡톡히 했다.

하지만 웅진그룹이 건설과 태양광 등으로 무리하게 사업 영역을 확장한 게 문제였다. 2007년 웅진이 인수한 극동건설은 건설경기 침체로 적자 늪에서 빠져 나오지 못하면서 그룹의 자금 사정을 악화시켰다. 신성장동력으로 삼았던 태양광 산업도 공급과잉 문제로 제품 가격이 폭락하며 그룹의 골칫거리로 전락했다.

그러나 윤 회장은 건설과 태양광 사업을 포기하지 않았다. 2012년 그룹의 주축인 코웨이 매각을 결정하면서도 건설ㆍ태양광 사업을 계속 추진하겠다는 의지를 드러냈다. 하지만 웅진그룹은 코웨이 매각 시기를 놓치며 결국 법정관리 끝에 해체 수순을 밟는다. 국내 정수기ㆍ비데 시장을 장악했던 웅진코웨이는 계열사 중 가장 먼저 사모펀드 MBK에 매각됐다.

고속 성장 지속…3년 만에 다시 매물로

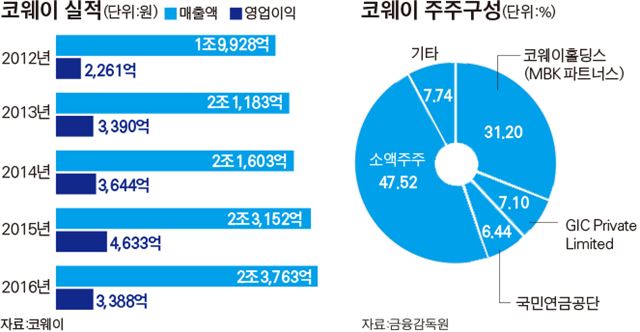

MBK에 매각됐지만 코웨이는 정수기ㆍ비데 시장의 왕좌 자리를 놓치지 않았다. MBK는 과감한 구조조정과 비용 절감을 통해 코웨이의 수익성을 획기적으로 개선시켰다. MBK가 인수한 첫 해인 2013년 코웨이 영업이익은 3,332억원으로 전년 대비 46%나 증가했다. 2015년에는 매출 2조1,613억원에 영업이익 4,630억원을 기록해 창사이래 처음으로 영업이익률 20%를 돌파했다. 30% 안팎이었던 코웨이의 정수기 시장 점유율은 이 때 40%까지 치솟았다.

하지만 투자금 회수를 추구하는 사모펀드의 특성에 따라 코웨이는 최고 실적을 기록했던 2015년 말 다시 시장에 매물로 나온다. 1조1,900억원으로 코웨이를 인수했던 MBK가 투자금액의 2배 가까운 돈을 벌어들일 수 있다는 관측도 증권가에서 제기됐다. 실제 MBK는 주당 5만원에 코웨이 주식을 사들였는데 2015년 코웨이 주가는 9만원까지 치솟았다. MBK는 2015년까지 배당으로만 이미 1,100억원 이상을 회수한 상태였다.

IB업계 관계자는 “MBK가 코웨이를 인수한 후 실적과 주가가 급등했기 때문에 부정적인 평가가 많았던 사모펀드의 경영 능력에 대해 재평가가 이뤄지기도 했다”고 말했다.

니켈 검출로 매각 중단

고속 성장을 이어가던 코웨이에 급브레이크가 걸린 것은 지난해 발생한 코웨이 정수기 니켈검출 사태가 결정적이었다. 정부는 코웨이 정수기에서 니켈 검출 논란이 일자 2개월 간의 조사 끝에 제조상 결함이 원인이었다고 공식 발표했다.

이 사태로 코웨이 실적은 크게 뒷걸음 쳤다. 지난해 하반기 문제가 불거지면서 매출은 크게 줄지 않았지만 제품 환불과 피해자 보상비에 약 1,500억원을 지출하면서 영업이익(3,387억원)이 2013년 수준으로 줄었다. 코웨이 영업이익이 전년 대비 감소한 것은 창사이래 처음이었다.

MBK가 추진하던 매각도 전면 중단됐다. 코웨이 인수를 검토하던 CJ와 중국 가전업체 하이얼 컨소시엄은 이 무렵 인수를 포기했으며, MBK도 사태 수습에 방점을 두며 매각 일정을 뒤로 미루기로 했다. 다만 MBK는 고배당 정책으로 투자금을 지속적으로 회수했다.

특히 지난해엔 영업이익이 전년대비 26.9%나 줄었지만 배당금은 오히려 14.3% 늘려 빈축을 사기도 했다. 지난해 코웨이의 현금배당 총액은 2,347억원으로 지난해 순이익 2,346억원의 96.3%에 달했다. 번 돈의 대부분을 주주들에게 배당금으로 돌려준 셈이다. 특히 이번 배당으로 MBK파트너스가 지분 100%를 보유하고 있는 코웨이홀딩스는 총 763억원을 챙겼다.

MBK는 올해 다시 코웨이 매각에 나설 것으로 보인다. IB업계에서는 CJ그룹과 현대백화점 그룹 등이 코웨이 인수에 관심을 갖고 있다는 이야기가 흘러나온다. 다만 3조원에 육박하는 코웨이의 비싼 몸값 때문에 매각이 쉽게 성사되기는 어려울 전망이다.

업계 관계자는 “정수기와 공기 청정기 등 생활가전 시장이 각광받고 있지만, 3조원의 돈을 들여 이 시장에 진출하려는 인수자를 찾기는 쉽지 않을 것”이라고 말했다.

민재용 기자 insight@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0