한화생명ㆍ한투증권ㆍ키움증권 외

국내외 사모펀드도 대거 뛰어들어

中안방보험도 동양생명 통해 참여

인수의향 지분 합치면 최대 119%

11월 본입찰까지 흥행 이어지면

5번째 시도 만에 민영화 성공

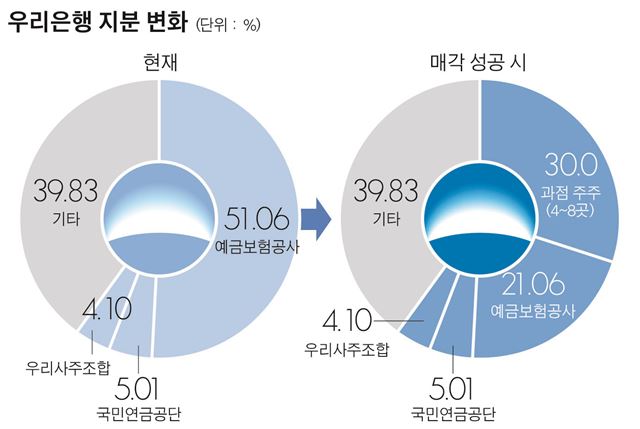

우리은행 민영화를 위한 정부 지분 매각 예비입찰에 한화생명, 한국투자증권, 동양생명 등 국내외 18곳이 참여했다. 10곳 내외일 거란 당초 예상을 훌쩍 뛰어넘었다. 이들이 인수 의향을 밝힌 지분 합계만 최소 82%, 최대 119%로 집계됐다. 정부의 예정 매각 지분(30%)을 3~4배 웃도는 흥행이다. 이런 분위기가 본입찰까지 이어질 지가 관건이기는 하지만, 우리은행 민영화가 5번째 시도 만에 성공할 가능성이 한층 높아진 것으로 보인다.

예금보험공사는 23일 우리은행 지분 30% 안팎을 과점주주 방식으로 4~8%씩 쪼개 매각하는 인수의향서(LOI)를 접수한 결과, 총 18개 투자자가 참여했다고 밝혔다. 국내 금융회사로는 한화생명과 한국투자증권, 키움증권 등이 참여했으며, 국내외 사모펀드로는 보고펀드, IMM프라이빗에쿼티(IMM PE), H&Q코리아, 오릭스, CVC캐피탈 등이 인수전에 뛰어든 것으로 알려졌다. 한국투자증권을 통해 인수전에 뛰어든 한국금융지주는 이날 “실사 등을 거쳐 지분 4~8% 인수를 고려하고 있다”고 밝혔다. 키움증권도 “우리은행 지분 4% 취득을 위해 LOI를 제출했다”고 공개했다. 한화생명은 전날 인수전 참여를 공시했다. 특히 국내 금융시장 진출을 지속적으로 확대하면서 유력한 인수 후보자로 거론돼왔던 중국 안방보험도 자회사인 동양생명을 통해 LOI를 제출한 것으로 확인됐다.

희망수량을 써내는 방식으로 입찰이 진행된 가운데 LOI를 제출한 18곳의 총 인수의향 지분은 82%~119%에 달한다. 대부분의 응찰자들이 4~8%를 제출했고, 무조건 지분 8%를 사겠다는 투자자도 3∼4곳에 달한 것으로 전해졌다.

예비입찰에서 흥행에 성공하면서 우리은행의 민영화 가능성이 매우 높아졌다는 평가가 지배적이다. 금융권 관계자는 “예비입찰에서 최종 매각 예정 지분의 2배 이상이 돼야 본입찰에서도 성공할 수 있다는 게 업계의 중론”이라며 “이 수준을 넘겼다는 점에서 매우 고무적”이라고 말했다.

공적자금관리위원회(공자위)는 LOI를 제출하고 비밀유지약정을 체결한 투자자에게 한달여의 실사기회를 부여하고 오는 11월 본입찰을 통해 최종 낙찰자를 선정할 예정이다. 입찰 물량이 30% 안팎인 만큼 투자자 한 곳당 매각 지분에 따라 낙찰자는 4~8곳에서 정해지게 된다.

본입찰에서도 흥행이 이어질 경우 인수가격은 치솟을 것으로 보인다. 금융위 관계자는 “공적자금 회수 극대화 원칙에 따라 입찰가격이 가장 중요한 요소가 될 것”이라고 말했다. 하나금융투자는 이날 “매각 성공으로 인해 자율 경영이 가능해질 것”이라는 이유로 우리은행의 목표주가를 1만3,500원에서 1만4,500원으로 높여 잡았다. 만약 본입찰 때 주가가 이 정도로 형성된다면 지분 8%를 사들이는 경우 인수가격은 시가 기준으로 현재(6,000억원)보다 1,800억원 가량 높아진 7,800억원에 이르게 된다. 여기에 인수경쟁이 과열돼 프리미엄까지 더해지면 인수가격은 더 높아질 거라는 관측도 나온다. 우리은행의 이날 주가는 전날보다 1.34%(150원) 오른 1만1,350원을 기록했다.

이대혁 기자 selected@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0