올해 상장 코스피 7·코스닥 48곳

작년보다 3배… 연내 100곳 전망

스팩·기술특례 상장 활성화도 한몫

주가가 요동치는 금융시장 불안 속에서도 기업공개(IPO) 시장이 탄탄한 인기를 구가하고 있다. 저금리 시대의 고수익 투자처로 공모주를 주목하는 풍부한 시중자금과, 거래소 및 금융당국의 상장 촉진책에 대한 기업들의 호응이 맞물리며 주식시장 평균을 훨씬 상회하는 수익률을 내고 있다. 하반기에도 유망기업들의 상장이 줄을 잇는 가운데 롯데그룹 지주사 격으로 대어급인 호텔롯데가 상장 작업에 착수하면서 공모주 투자 열기는 더욱 달아오를 조짐이다.

상장건수 지난해보다 3배 늘어

19일 금융투자업계에 따르면 올해 들어 이날까지 거래소에 신규상장(코넥스 제외)된 기업은 유가증권시장(코스피) 7곳, 코스닥 48곳(스팩 28곳 포함) 등 모두 55개사다. 지난해 같은 기간(20개사)에 비해 3배 가까이 늘어난 수치다. 상반기 기업실적 발표가 마무리되는 8월 말 이후 하반기 IPO가 본격화되는 전례를 감안할 때 연내 신규상장 기업이 지난해 73곳을 크게 앞선 100곳 이상이 될 수 있다는 전망이 나온다.

최종경 BNK투자증권 연구원은 “상장사로 가는 길, 특히 코스닥시장으로 가는 길이 다양해진 것이 올해 상장 시장에 활기를 불어넣고 있다”고 지적했다. 비상장 우량기업의 IPO를 촉진하는 스팩(SPACㆍ기업인수목적회사) 제도가 대표적이다. 서류상 회사인 스팩을 상장한 뒤 비상장회사를 합병함으로써 기업 상장 절차를 간소화하는 방식인데, 이를 통해 신규상장된 회사는 지난해 2곳에서 올해 6곳으로 크게 늘었다. 벤처ㆍ창업기업 육성을 위해 설립된 코넥스시장에선 개장 3년차를 맞아 코스닥 이전상장이 본격화하고 있다. 올 들어 이전상장 건수는 8건으로 지난해 실적(6건)을 이미 넘어섰다. 기술력이 뛰어나면 적자기업의 상장을 허용하는 기술특례상장 역시 상장 촉진에 한몫하고 있다. 2005년 시행 이래 10년 동안 상장 실적이 15개사에 불과했던 기술특례상장은 거래소가 올해 들어 전담부서 신설 등 제도 활성화에 나서면서 고수익 종목 상장에 잇따라 성공하고 있다.

청약증거금 30조원 몰리기도

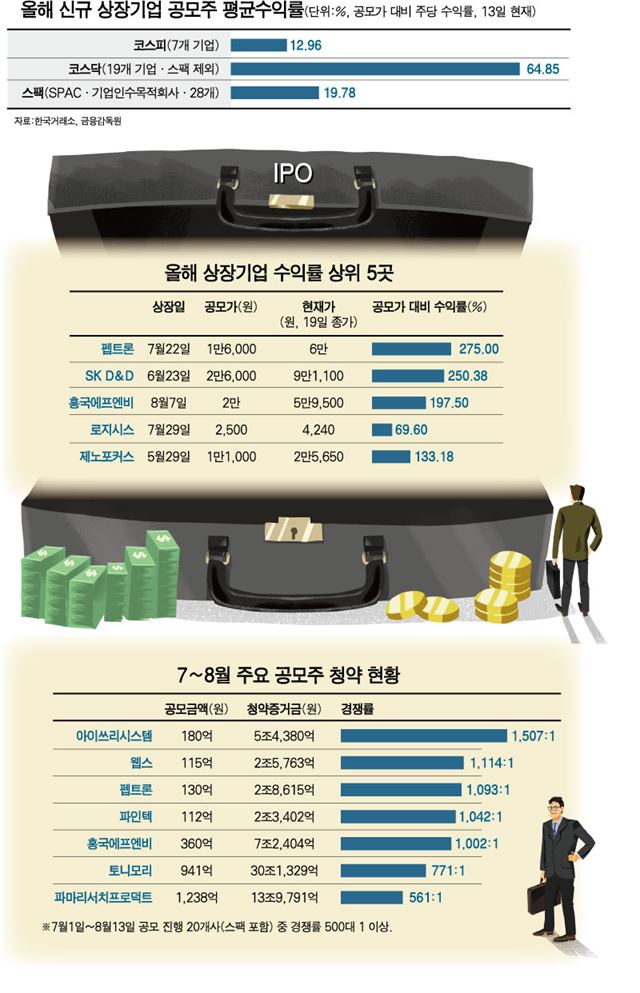

신규상장 기업의 수익률도 괄목할만하다. 거래소 통계(13일 기준)에 따르면 올해 코스닥에 상장된 기업(스팩 제외)의 공모가 대비 주가는 164.85%에 달한다. 공모주 청약에 성공한 뒤 주식을 보유했다면 1주당 평균 65%가량의 수익률을 냈다는 계산이 나온다. 코스닥지수를 기준으로 한 코스닥시장의 연초 대비 수익률(32%)의 두 배 수준이다. 코스피 신규상장 기업 역시 13%에 가까운 수익률을 올리며 시장 평균 수익률(3%)을 크게 앞질렀다.

바이오, 화장품 업종 등의 강세 속에 올해 신규상장사(스팩 제외) 27곳 중 19곳이 수익을 냈으며 이 중 5곳은 100% 넘는 수익률을 투자자들에게 안겼다. 특히 코스닥에 기술특례상장된 바이오 3개사(제노포커스 코아스템 펩트론)는 공모가 대비 60~275%의 수익률을 올리며 IPO 시장의 치어리더 역할을 톡톡히 하고 있다.

투자자들의 관심도 뜨겁다. 7월 이후 진행된 공모주 청약 22건 가운데 5건이 1,000 대 1 이상의 경쟁률을 보였다. 조 단위의 자금이 몰리는 것은 예사다. 코스피에 상장된 토니모리(화장품)의 지난달 초 공모주 청약(공모금액 941억원) 땐 청약증거금이 30조원에 달했고, 코스닥 상장사 파마리서치프로덕트(제약)의 공모 청약에도 14조원에 달하는 자금이 몰려들었다. 박종선 유진투자증권 연구원은 “기준금리가 사상 최저 수준인 1.5%로 인하된 가운데 증시 가격제한폭이 30%로 확대되면서 공모주에 대한 투자자 관심이 높아진 결과”라고 분석했다.

연말까지 IPO 줄이어 “옥석 가려야”

거래소가 코스피ㆍ코스닥 시장에서 연내 120개 기업 상장을 목표로 내건 가운데 유망기업의 IPO가 줄줄이 예고돼 있다. 코스피에선 21일 상장하는 AJ네트웍스(렌탈)를 비롯해 LIG넥스원(방산), 제주항공(항공), 네이처리퍼블릭(화장품) 등이 중대어급 기대주로 꼽힌다. 코스닥에선 더블유게임즈(게임), 케어젠(의료) 등 공모희망가 기준 시가총액이 1조원에 근접하는 중형주를 위시해 15개 안팎의 기업들이 상장을 앞두고 있다. 스팩 상장 붐 역시 이어질 예정이다. 무엇보다 이날 호텔롯데가 국내외 10여개 증권사에 IPO 주관사 선정을 위한 제안요청서(RFP)를 발송하는 등 상장 작업에 착수하면서 삼성SDS, 제일모직 등에 버금가는 흥행 기대감을 높이고 있다.

그러나 최근 들어 하락세를 더하고 있는 증시 상황과 맞물려 공모주 투자 또한 녹록지 않을 것이란 지적도 나온다. 하반기 기대주로 꼽히며 지난달 코스피에 상장된 미래에셋생명보험과 이노션(광고)의 경우 주가가 공모가 대비 10% 이상 떨어지며 고전을 면치 못하고 있다. 일각에선 주가 하락 시 주관사가 공모가로 되사주는 풋백옵션제가 폐지되면서 증권사들이 수수료 수입 확대를 노려 공모가를 ‘뻥튀기’하고 있다는 의혹도 있다. 조병현 유안타증권 연구원은 “주식시장이 조정을 받고 있는 만큼 공모주도 옥석 가리기가 필요하다”고 지적했다.

이훈성기자 hs0213@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0