9일 인천국제공항 제1여객터미널에 아시아나항공 여객기가 세워져 있다. 영종도=연합뉴스

10개월 가까이 끌어온 HDC현대산업개발의 아시아나항공 인수합병(M&A) 협상이 결국 ‘노딜(거래 무산)’로 끝났다. 아시아나항공은 6년만에 다시 채권단 관리 체제에 들어섰고, 정부는 2조4,000억원의 기간산업안정기금을 투입해 ‘급한 불’을 끄기로 했다.

채권단은 항공산업이 정상화 후 다시 아시아나항공을 매각할 계획이지만, 당분간 구조조정 갈등과 고용불안이 불가피할 전망이다.

6년만에 다시 채권단 아래로

아시아나 채권단 대표인 KDB산업은행의 최대현 부행장은 11일 “오늘 금호산업에서 현산 측에 계약 해제를 통보한 것에 대해 매각 과정을 함께했던 채권단으로서 유감스럽고 안타깝다”며 아시아나 매각 불발을 공식 선언했다.

지난해 12월부터 이어진 매각 협상이 최종 불발되면서, 아시아나항공은 2014년 12월 자율협약을 졸업한 후 6년 만에 다시 채권단 관리 체제에 들어가게 됐다.

우선 채권단은 보유 중인 아시아나항공 영구채 8,000억원을 주식으로 전환할 방침이다. 이 경우 채권단은 금호산업(30.7%)을 제치고 지분 36.99%를 보유한 최대 주주가 된다. 향후 대주주 책임을 물어 금호산업에 감자를 요구할 경우 채권단 보유 지분은 더 높아진다.

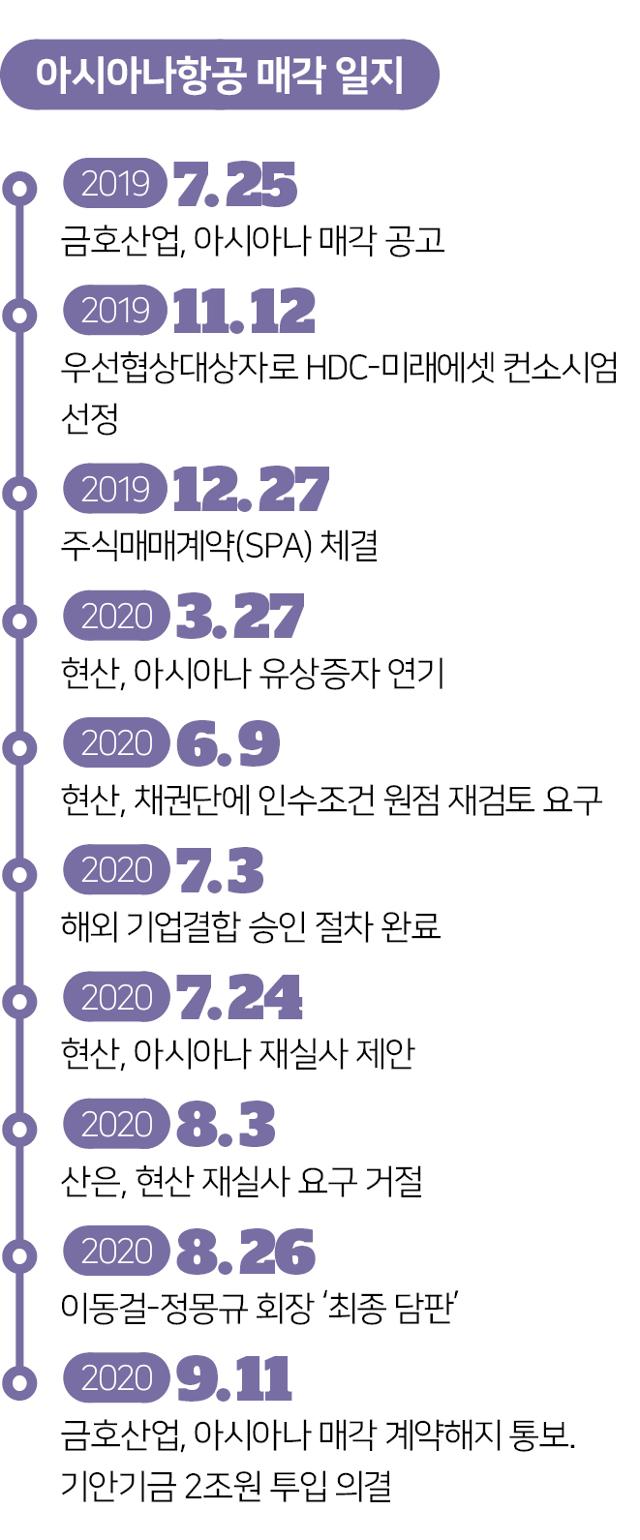

아시아나항공 매각 일지

아시아나항공 안정화 과정의 유동성 공급은 기안기금이 맡게 된다. 기안기금 운용심의회의는 이날 아시아나항공에 2조4,000억원을 지원하기로 의결했다. M&A 무산으로 신용등급이 하락할 경우 상환 의무가 발생하는 금융채무(ABS, 금융리스 등) 상환대비용인 ‘시장안정화 필요자금’ 2조1,000억원, 유동성 부족자금 3,000억원 등이다. 지원 방식은 운영자금 대출 1조9,200억원(80%), 영구전환사채(CB) 인수 4,800억원(20%)이다.

다만 기안기금 측은 이번 지원으로 아시아나항공 신용등급이 유지되면 대출 규모가 크게 감소할 것으로 예상했다. 최대현 부행장도 "2조4,000억원은 보수적으로 설정한 금액으로, 상당기간 추가지원은 필요 없을 것"이라며 "코로나19가 장기화할 경우 단계별 추가 지원을 판단하겠다"고 덧붙였다.

고강도 구조조정 불가피

채권단은 우선 ‘다운사이징’을 통해 아시아나항공을 정상화시킨 뒤 신종 코로나바이러스 감염증(코로나19) 사태가 진정되고 항공 업황이 회복되면 다시 매각을 추진할 계획이다.

당장은 사업 구조조정, 경영진 교체 등 변화가 불가피하다. 통매각이 추진되던 에어부산, 에어서울, 아시아나IDT 등 자회사의 분할 매각도 점쳐진다. 기안기금은 원칙적으로 계열사 자금지원을 금지하고 있다.

대대적인 인력 구조조정 가능성도 제기된다. 기안기금을 지원받는 기업은 6개월간 90% 이상 고용을 유지해야 하지만, 업계에서는 체질 개선을 위해 결국 희망퇴직 등이 불가피할 것으로 보고 있다. 다만 최대현 부행장은 “올해 초부터 임직원 순환휴직, 급여 반납 및 삭감 등으로 최대한 자구노력을 하고 있고 기안기금이 지원되기 때문에 현재 상태로는 당장 인력 구조조정은 급한 게 아니다”고 밝혔다.

11일 HDC현대산업개발 서울 삼성동 사옥의 모습. 연합뉴스

인수 계약금 2,500억원의 반환을 두고도 금호산업과 현산간 치열한 법정 다툼이 예상된다. 인수 무산 책임이 누구에게 있는지가 관건이 될 전망이다.

금융권 관계자는 “앞서 한화그룹이 2008년 대우조선해양 인수를 포기했다가 산업은행과 10년 가까운 계약금 반환소송을 진행한 점을 감안하면, 이번에도 책임소재를 따지는 데만 상당한 시일이 소요될 것”이라고 내다봤다.

한편 이날부터 ‘2기 임기’를 시작한 이동걸 산은 회장은 서울 강서구 아시아나 본사를 방문해 정부와 채권단의 정상화 의지와 계획을 설명하고 임직원들의 고통분담과 경영쇄신 등 노력을 당부했다.

기사 URL이 복사되었습니다.

댓글0