작년 절반이 공모가 20% 이상 밑돌아

금융당국 “옥석 가려 투자해야”

지난해 기업공개(IPO)를 한 공모주의 절반 가량은 연말 주가가 최초 공모가를 20% 이상 밑돈 것으로 나타났다. 금융당국은 “공모주라고 모두 고수익을 보장하지 않는다”며 신중한 투자를 당부했다.

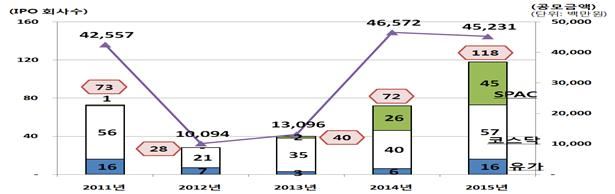

16일 금융감독원에 따르면 정부의 IPO 활성화 정책 등에 힘입어 작년 기업인수목적회사(스팩ㆍSPAC)를 포함한 공모주(118개)는 2014년(72건)보다 60% 이상 급증했다. 다만 대형 기업 상장이 적어 공모 금액(4조5,231억원)은 전년(4조6,572억원)보다 소폭 감소했다.

일부 공모주엔 수백 대 1의 청약률에 수조원대 청약 증거금이 몰리는 등 과열 양상까지 보였지만 상당수 공모주 투자자들은 손실을 봤다. 금감원이 스팩(45개)을 제외한 73개 상장주식을 분석한 결과, 지난해 전체 공모주의 상장 당일 수익률은 34%, 연말 평균 수익률은 23% 수준이었다. 하지만 상장 당일 주가가 공모가를 밑돈 공모주는 35.6%(26개)에 달했고 당일 수익률도 -9.9%나 됐다. 특히 절반 가량(45.2%ㆍ33개)의 공모주는 연말까지도 평균 -21%의 저조한 수익률을 기록했다. 금감원은 “IPO 인기가 시들해진 작년 11~12월 상장된 35개사 중 절반 이상(18개사)은 상장일 평균 수익률이 -10.9%로 집계됐다”고 덧붙였다.

김도인 금감원 기업공시국장은 "올해도 호텔롯데 등 대형주 IPO가 예정돼 있어 공모주 열기가 높을 전망”이라며 “모든 종목이 고수익을 보장하는 게 아니므로 수급 현황 등 전반적인 시장 상황을 고려할 필요가 있다"고 조언했다.

금감원은 앞으로 공개 대상 기업의 공모가가 시장 가치보다 부풀려져 투자자들에게 피해가 가지 않도록 검증을 강화하고 사전에 공모주를 대량 배정받은 기관의 불공정 사례를 적극적으로 적발할 방침이다.

이대혁기자 selected@hankookilbo.com

기사 URL이 복사되었습니다.

댓글0