“구조조정 탓 BIS비율 악화할라”

상반기 발행액 총 1조8000억 넘어

손쉽고 조달비용 비교적 저렴하지만

위기시 시장 혼란 부채질 부작용 우려

도이체방크 사태 후 유럽선 발행 안해

새로운 은행 자본확충 수단으로 각광 받는 코코본드 발행에 국내 은행들이 잇달아 나서고 있다. 값 싸고 편리한 방법으로 자본 건전성 지표를 높이는 것인데, 과연 은행권에 약이 될지 독이 될지 견해들이 엇갈린다.

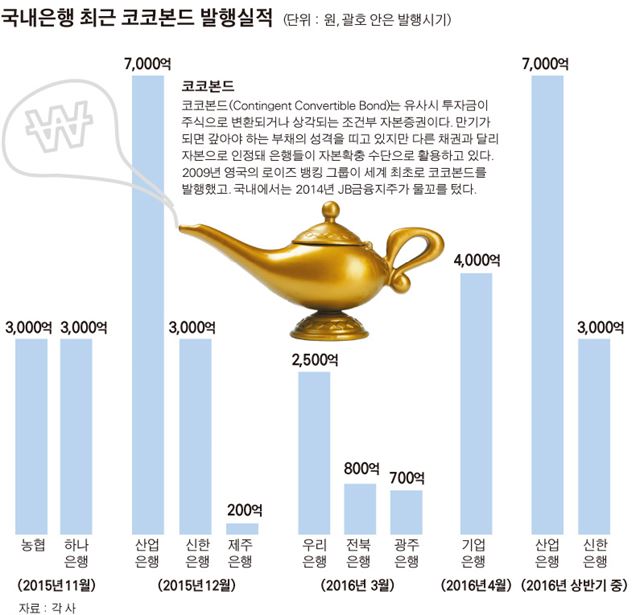

10일 금융권에 따르면 은행들은 지난해 총 5조2,000억원의 원화 코코본드를 발행한 데 이어 올 상반기에는 1조8,000억원이 넘는 코코본드를 발행했거나 발행할 예정이다. 산업은행은 이달 중 7,000억원, 신한은행은 내달 1일 3,000억원의 코코본드를 발행할 계획이다. 우리은행 역시 지난 3월 2,500억원어치를 발행한 데 이어 올 하반기 추가 발행을 검토하고 있다.

국내에 코코본드가 도입된 것은 불과 2년 전이지만 이렇게 급성장한 것은 은행들이 자본확충 수단으로 코코본드를 애용하고 있기 때문이다.

국내 시중은행들의 국제결제은행(BIS) 기준 자기자본비율은 평균 14% 내외로 최소 기준치(8%)를 초과한다. 하지만 BIS비율은 자금 조달 비용을 결정하는 중요한 잣대다. 더구나 최근 기업구조조정 상황 등을 감안하면 악화 가능성을 배제할 수 없다. 구조조정 본격화로 대형 조선사ㆍ해운사가 자율협약이나 법정관리에 들어갈 경우 이들 업체에 빌려준 여신 건전성이 나빠져 BIS비율이 확 떨어질 것에 대비해야 한다. 하나금융투자에 따르면 대우조선해양ㆍ한진중공업ㆍ현대상선ㆍ한진해운ㆍ창명해운 등 5개 조선ㆍ해운사에 빌려준 자금을 부실 대출로 분류할 경우 은행권이 추가로 쌓아야 할 충당금 규모가 최대 8조원에 육박할 것으로 내다봤다. 충당금이 늘면 은행 잉여금이 줄어 BIS비율 하락으로 이어진다.

은행들이 특히 코코본드에 주목하는 것은 코코본드 발행이 자본을 늘리는 비교적 저렴하고 손쉬운 방법이기 때문이다. 코코본드는 은행이 발행하는 일반 선순위채보다 이자율이 0.8~2%포인트 정도 높아 이자비용이 다소 부담이 되기는 하지만 다른 자본확충 방안인 주식 증자보다는 비용이 적은 편이다. 정부가 산업은행의 자본확충 방안 중 하나로 코코본드를 발행해 한국은행이 인수해주는 것을 제안한 것도 같은 맥락이다. 한 시중은행 자금 담당자는 “자기자본비율 최소 기준인 8%를 다 보통주로 쌓으면 비용이 많이 들어 보통주 자본은 최소 기준인 4.5%만 쌓고 나머지는 조달 비용이 더 저렴한 코코본드 등으로 쌓는 것이 은행권의 전반적인 움직임”이라고 설명했다.

그러나 코코본드를 ‘전가의 보도’처럼 써서는 곤란하다는 지적 역시 끊이지 않는다. 전문가들은 코코본드 발행이 자본건전성 지표는 높일 수 있을 수 있을지 몰라도, 빚을 자본으로 둔갑시킴으로써 위기 시 은행의 신뢰도를 떨어뜨리고 시장 혼란을 부추길 수 있다고 지적한다. 실제로 코코본드가 먼저 활성화한 유럽에서는 지난 2월 도이체방크 실적 악화를 계기로 코코본드 이자를 지급하지 못하는 것 아니냐는 불안감이 확산되며 시장이 패닉에 빠지기도 했다. 그 결과 지난해 총 450억 유로의 코코본드를 발행했던 유럽 은행권은 올해 코코본드를 전혀 발행하지 않고 있는 상황이다. 주혜원 국제금융센터 연구원은 “코코본드 상환 문제로 유럽에서 소송이 발생하는 등 금융당국이 투자자 보호를 위해 관련 규제를 강화할 가능성이 높아, 발행사인 은행 입장에서는 앞으로 코코본드 발행이 지금처럼 쉽지 않을 것”이라며 “은행권은 이런 상황을 대비해야 한다”고 말했다.

이성택 기자 highnoon@hankookilbo.com

◆용어설명: 코코본드

코코본드(Contingent Convertible Bond)는 유사시 투자금이 주식으로 변환되거나 상각되는 조건부 자본증권이다. 만기가 되면 갚아야 하는 부채의 성격을 띠고 있지만 다른 채권과 달리 자본으로 인정돼 은행들이 자본확충 수단으로 활용하고 있다. 2009년 영국의 로이즈 뱅킹 그룹이 세계 최초로 코코본드를 발행했고. 국내에서는 2014년 JB금융지주가 물꼬를 텄다.

기사 URL이 복사되었습니다.

댓글0